Buch lesen: "Дом, где живут деньги"

© Сивков А.Е., текст, оформление

* * *

Введение

У каждого человека есть миссия, предназначение. Свое представляю так: во-первых, чувствую себя работником атомной электростанции – вырабатываю электричество, энергию в прямом смысле слова. Во-вторых, несу людям свет знаний о финансовой грамотности – рассказываю, что такое деньги, как с ними правильно обращаться и создавать пассивный доход.

Через просвещение

Во многом такое обучение проводится в виде игры. На ней мы учимся управлять своими финансами, создавать постоянный денежный поток. Игра помогает участнику осознать свои страхи, ограничивающие установки, сомнения. В конце концов человек вырабатывает навык осознанного риска, понимает, как работают финансовые инструменты, может быстро оценить результаты той или иной сделки. Моя задача – объяснить самые сложные понятия максимально простым языком, помочь перейти от теории к практике. В этом я использую свой собственный опыт, выступаю в роли наставника. В результате будущий инвестор начинает самостоятельное плавание в рыночном море, он, как принято говорить, получает не рыбу, а удочку.

Я начинал свой путь с игры Cashflow. Это было 15 лет назад. Игра меня увлекла, установил ее на компьютер. Тогда я работал вахтами на Севере и свободное время проводил в программе с другими игроками. Это мне очень помогло: со временем начинаешь видеть логику денежных операций, с каждым щелчком мышки все лучше улавливаешь взаимосвязи между сделками. Когда дело доходит до практики, главное – управлять своими эмоциями. Игра к этому постепенно приучает, и я помогаю людям подняться на следующий уровень, перейти к конкретным действиям. Мы разбираем типичные финансовые ситуации. Например, что лучше – досрочно закрыть ипотеку или вложить свободные средства в инвестиции? Начинаем считать. Цена ипотеки – 6 % годовых, а хорошая сделка может принести от 24 % до 40 %. Значит, есть смысл продолжать гасить ипотеку и при этом еще зарабатывать. Такие примеры – отличный метод обучения в игровом формате.

Для меня главное – пробудить в человеке интерес к инвестициям. Станет ли он в дальнейшем моим клиентом или будет развиваться самостоятельно – его личное дело. Так или иначе, он владеет инструментами, понимает правила формирования инвестиционного портфеля, имеет полную картину построения своего прочного финансового домика. В этой книге подробно описаны все его элементы, от фундамента до крыши. Фундамент – это запас денег, которых должно хватить на несколько месяцев, например полгода. Несущие колонны – это ваш активный и пассивный доход, страхование жизни. Каждая из них необходима в свое время. Активный доход – пока вы работаете, пассивный – когда ваша работоспособность падает, страхование жизни – всегда.

Обучение работе с финансами сродни обучению управлению машиной или выращиванию овощей: в любом случае мы имеем дело со сложными, многофакторными процессами, для достижения успеха приходится учитывать множество параметров. И только книг не будет достаточно – необходимо лично сесть за руль, вскопать грядку, вложить личные деньги. Хорошо, если с вами в этот момент окажется опытный инструктор, огородник, финансовый советник. Иначе можно врезаться в ближайший столб, либо загубить все посадки, либо потерять средства. То же случается с маленькими детьми, когда они только начинают осваивать окружающий мир. Ребенку сто раз скажи, что горячее трогать нельзя, но, пока он не обожжется, не поймет. Не знаю ни одного инвестора, который ни разу не ошибался. Опыт ошибок очень полезен, если только сделать из него правильные выводы, докопаться до причин. Желательно, конечно, минимизировать потери и не вбухивать сразу крупные суммы. Для этого и нужны наставники.

В моей книге многие наставления и рекомендации представлены в виде иллюстраций. Например, долговая яма прошлого, которую надо закопать, или дерево знаний, которое надо вырастить. Его плоды пригодятся в будущем. В то же время перед вами не инструкция или техническая документация. Эта книга для всех, но не для каждого. Я расскажу свою личную историю. Возможно, она поможет кому-то разобраться с собственной жизнью. Мы обсудим условия, при которых финансовый домик выдержит крепкие морозы, проливные ливни, знойное лето, и каждый раз находиться внутри него будет комфортно. Заглянем в каждое окошко нашей постройки. Одно из них – работа по найму. Здесь можно неплохо заработать, но мне нравится, когда, имея инвестиционный доход, можно без особого риска переходить с места на место и при этом постоянно повышать свою экспертность. А кто-то предпочитает собственный бизнес. Он может быть вполне эффективным, но если он полностью не автоматизирован, то владелец бизнеса будет вынужден постоянно вовлекаться в операционную систему. Стоит ему отвлечься ненадолго, и дело его может рухнуть. Но из какого бы окошка вы ни выглядывали, инвестором можно стать всегда. Так создается надежная финансовая система, которая обеспечит не только вас, но ваших близких на многие годы. Ее можно передавать по наследству, как родовое поместье. Это не значит, что деньги теперь – ваш идол, просто это именно они должны на вас работать, а не вы на них. Для инвестора такими работниками являются не другие люди, а его собственные средства. Как раз об этом моя книга. Надеюсь, она поможет вам найти свой путь в бескрайнем финансовом море.

От автора

Мало кто в молодости задумывается о том, на что он будет жить после выхода на пенсию. Но, честное слово, жизнь проходит гораздо быстрее, чем кажется поначалу. Оказывается, времени на то, чтобы обеспечить себе комфортную старость, у нас всего лет сорок: с момента окончания института до дня, когда уже не надо будет ходить на работу. Школьник и студент живут большей частью за счет родителей, пенсионер – за счет государственной пенсии.

Сорок лет человек активно зарабатывает сам. Как правило, с годами, по мере роста профессионализма, доходы растут, но, если за это время не выстроена схема получения пассивного дохода, однажды придется свои потребности резко снизить. А вот если такая схема работает и вам остается только решить, какую часть пассивного дохода пустить на реинвестирование, о своих «золотых годах» можно не беспокоиться.

Очевидно, что если действовать по принципу «больше доходов – больше расходов», то есть иметь нулевой баланс накоплений и трат, то никакого пассивного дохода не выстроить. Это – так называемый план бедности. Он ставит человека в полную зависимость от внешних обстоятельств: детей, политиков, кризисов, удач и неудач в бизнесе. Другое дело, если систематически (!) откладывать некую сумму на создание капитала, пассивного дохода. Это не значит жить впроголодь в ожидании светлого будущего. Это значит хорошенько обдумывать необходимость тех или иных трат, соизмерять их со своим доходом так, чтобы непременно отложить за определенный срок запланированную сумму. Если накопленные деньги работают, значит, с каждым днем вы становитесь богаче. Эта простая мысль – ответ на вопрос: «А зачем вообще инвестировать?» Именно для этого: чтобы богатеть, не переживая особо по поводу текущей экономической ситуации в целом и у вас дома в частности.

Есть замечательное слово «благополучие». Его значение выходит за денежные рамки. Благополучие – это ощущение уверенности, радости в каждый момент жизни. Такое возможно, только если человек чувствует ход времени и свое положение в этом бесконечном потоке. Одно дело – обанкротиться в 25 лет, когда все еще поправимо, другое – в 55 лет, когда совсем не очевидно, что сможешь снова подняться. Поэтому так важно иметь источник дохода, независимый от удач или неудач, которые всегда сопутствуют бизнесу, да и наемного сотрудника могут постичь. Другими словами, потерянные деньги порой удается вернуть, потерянное время – никогда, это невосполнимый ресурс. Тем более важно иметь любимое занятие, которое запросто сможет стать дополнительным источником дохода. Благополучный человек, как правило, имеет увлечение, хобби. Это может быть что угодно, от собирания марок до строительства космических кораблей и атомных станций на Марсе. Главное, тот, кто реально увлечен своим делом, всегда находится в продуктивном состоянии, настроен оптимистично, а значит, способен принимать разумные, эффективные решения. Разносторонние занятия порой помогают человеку, особенно с креативным мышлением, достичь невиданных результатов. Стив Джобс, создатель айфона, увлекался каллиграфией, великий Ньютон был выдающимся богословом, Чехов – земским врачом, этнографом и путешественником, а Михаил Ломоносов смог произвести открытия в целом ряде областей – молекулярно-кинетическая теория тепла, оптомеханика и приборостроение, грамматика и теория стиля, физическая химия, принципы экономической географии, навигация и геология. Нам всем есть на кого равняться.

Собственно, альтернатива благополучию одна – жить, полагаясь на удачу и счастливый случай, рискуя в любой момент оказаться без средств к существованию. Кто-то залезает в кредиты, перекредитовывается, все больше погружаясь в долговую трясину. Кредит – это совсем не плохо, если только вы не рассчитываете на него как источник дохода. Полученные деньги должны принадлежать вам, а не банку. Поэтому, чтобы брать кредит, надо быть абсолютно уверенным, что вы способны его погасить в указанные договором сроки. Для этого надо иметь стабильный заработок, а еще лучше – запас средств, который поможет вам обойтись вообще без кредита.

Перефразируя Эрнесто Че Гевару, можно сказать, что доходы подобны велосипеду: они устойчивы, пока двигаются вперед. Остановка означает падение. Если ничего не предпринимать, вы автоматически будете беднеть. В физике известен закон возрастания энтропии1. Он означает, что предоставленное самому себе любое тело стремится к уменьшению своей энергии. Вода упрямо течет вниз, яблоко падает на голову Ньютона, железобетон превращается в руины. Только действия человека, использующего законы природы, возвращают энергию вещам. Аналогично законы экономики сами по себе не способствуют росту вашего благосостояния. Жизнь, как известно, с каждым годом дорожает. И у нас есть выбор: либо послушно становиться все беднее, либо воспользоваться всемирным подорожанием и обеспечить себе пассивный доход. Tertium non datur – третьего не дано.

Зато нам даны разум, здравый смысл и логика. Они подсказывают, что без особого риска, а только проявляя волю и настойчивость, можно за определенный период накопить вполне приличную сумму. Бодо Шефер в своей книге «Путь к финансовой независимости» пишет о том, как заработать миллион за семь лет. И, в свое время прочитав ее, я прошел этот путь. Заработать оказалось не так сложно. Гораздо сложнее оказалось сохранить созданный капитал. Думаю, этот путь не для всех. Но, уверен, за 15 лет вполне реально создать капитал, позволяющий комфортно жить на проценты от его оборота. При этом – никаких фантастических трюков, попыток обыграть рынок и прочих тайных уловок. Только кропотливое выстраивание системы получения стабильного пассивного дохода. Процесс напоминает строительство дома. У него должен быть фундамент, несущие стены и колонны, а венчает сооружение крыша. Эта книга и представляет собой инструкцию по строительству прочного финансового домика. Технология эта не сложна, главное – начать пораньше и работать без устали. Успехов!

Глава 1.

Дом, где живут деньги

Говорят, Менделеев увидел свою знаменитую таблицу химических элементов во сне. Мне моя концепция финансового домика тоже однажды приснилась. Впрочем, кто знает, как рождаются идеи? Так или иначе, личная финансовая модель должна иметь прочный фундамент, крепкие стены и надежную крышу, то есть накопленный капитал.

Все начинается с фундамента. Без него никакой домик долго не простоит, рухнет под дождем и снегом. Речь о подушке безопасности, неприкосновенном запасе, которого должно хватить, по крайней мере, месяцев на шесть. Чтобы его накопить, надо, чтобы ваши доходы превышали расходы. Тогда разницу можно будет откладывать в загашник, то есть заливать фундамент. Предположим, для комфортной жизни вашей семье требуется 50 000 рублей. Значит, на подушку безопасности надо будет накопить 300 000 рублей. Очевидно, при заработке 70 000 вам для этого понадобятся 15 месяцев. Но если ваш месячный доход 60 000, то создание неприкосновенного запаса растянется на два с половиной года. Так или иначе, без фундамента не обойтись.

Когда фундамент заложен, начинается возведение несущих элементов (в нашем случае мы обозначим их как колонны). Следующим этапом будет обустройство крыши. И лишь после завершения основной конструкции можно подумать о разных строительных изысках: кому-то по душе стиль лофт, другому евроремонт подавай. Домик потом можно переустроить на свой вкус и по обстоятельствам, но его структура останется неизменной: фундамент, колонны, крыша.

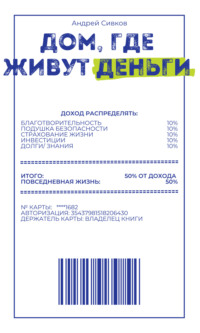

Схематично вся конструкция будет выглядеть, как показано на рисунке.

Пояснения к элементам рисунка:

◊ Дом – финансовая система человека.

◊ Яма – имеющиеся финансовые обязательства (непогашенные долги, кредиты).

◊ Фундамент – личная «подушка безопасности», в виде финансовых активов, доступных в любой момент времени. Рассчитывается, как сумма всех необходимых расходов на жизнь в течение 3–6 месяцев.

◊ Дерево – инвестиции в будущее (благотворительность, развитие общества и окружающего мира).

◊ Вишенка (плоды) – результат от инвестирования в будущее, в виде бонусов и доходов (возможность собрать урожай в будущем).

◊ Уровень земли – условная граница точки 0 текущего состояния человека.

◊ Колонны – «несущие элементы» финансовой безопасности:

– активный доход (колонна разделена на основной и хобби / любимое дело, приносящие доход);

– накопительное страхование жизни – система инвестирования, позволяющая создать капитал к пенсии / к моменту наступления нетрудоспособности (разделение колонны – возможность применения нескольких систем накопительного страхования);

– пассивный доход – источник (-и) получения средств, без активного участия / работы (разделение колонны – возможность иметь несколько источников пассивного дохода).

◊ Крыша – сформированный капитал, финансовая безопасность человека. «Прочность» приходит с достижением каждого из уровней:

– первый уровень – закрытие базовых потребностей;

– второй уровень – уровень комфортной жизни;

– третий уровень (выше материальных потребностей) – потребность в самоактуализации;

– четвертый уровень – созидание («Чем я могу улучшить Мир?»).

◊ «Прошлое. Настоящее. Будущее» – условное разделение жизни человека на этапы:

– 22–62 (40 лет) – примерный период трудовой активности человека (способность зарабатывать своим трудом);

– % – условное (рекомендуемое – сбалансированное) распределение месячного дохода, инвестируемого в каждое направление.

Колонн для большей устойчивости конструкции лучше иметь три. Как показано на картинке: активный доход, пассивный и накопительное страхование.

Рассмотрим отдельно каждую колонну.

Активным доход называется потому, что для его получения вам приходится постоянно прилагать усилия, например, ходить на работу или управлять бизнесом. Стоит только перестать заниматься этим делом, доход прекращается. Работать по найму или обзавестись своим делом – ваш личный выбор. В каждом из вариантов есть свои достоинства и ограничения. Предприниматель теоретически может довольно эффективно повышать стоимость своего бизнеса и личный доход. Оплата «наемника» ограничена трудовым договором. Зато она гарантирована Трудовым кодексом, а результат бизнеса не гарантирует никто. Есть о чем подумать. Например, о том, чтобы укрепить, армировать колонну активного дохода. Дополнительно включаем туда свое Hobbiness (Hobby + Happiness + Business), занятие любимым делом. Это слово объединяет три понятия: хобби, счастье, бизнес. Когда твое любимое дело дарит тебе счастье, приятно и легко стать в нем профессионалом. Вклад в собственное развитие в конце концов превращает хобби в источник дополнительного заработка, что позволит уйти из найма в самозанятые или даже построить бизнес. В будущем это и будет вашим источником Активного дохода.

Пассивный доход предполагает минимум затрат вашего времени и, в общем-то, напряжения ума. Это может быть набор акций предприятий или государственных облигаций, постоянно приносящих дивиденды. Здесь надо уточнить, что доходы на фондовом рынке имеют разную природу. Можно купить акции предприятий и стать их акционером. В этом случае мы рассчитываем получать по итогам года часть дивидендов компании. Они могут быть достаточно высоки, но их никто не гарантирует, бизнес остается зоной повышенного риска. Но если предприятие работает стабильно, то, хотя стоимость его на рынке и, соответственно, цена акций могут падать, дивиденды будут исправно выплачиваться. В конце концов, разумный предприниматель всегда своими акционерами дорожит. Другое дело – облигации. Это долговые расписки предприятия (или государства). В этом случае мы выступаем как кредиторы, одалживая бизнесмену деньги, он обязуется в течение определенного времени платить нам за это определенную сумму, купонный доход. Он гарантирован, но невысок. При оптимальном соотношении разных инструментов можно добиться стабильного денежного потока, не занимаясь при этом частыми покупками/продажами своих активов и без особых рисков. А уж как воспользоваться полученным доходом, каждый решает сам: то ли повысить уровень личного комфорта, то ли снова вложиться в фондовый рынок. Другими словами, ты зарабатываешь, пока инвестируешь.

К пассивному доходу относятся и банковские депозиты. Правда, сегодня доверие к банкам упало и многие предпочитают просто вложиться в недвижимость. Чтобы жить в ней самим, сдавать в аренду, и вообще, как говорится, пусть будет, купим детям/внукам. И бизнес может приносить пассивный доход, если он полностью автоматизирован. Интеллектуальная собственность – книги, песни, игры и прочие изобретения – тоже прекрасный источник, если права на них правильно оформлены.

Накопительное страхование – это несущая колонна и одновременно зонтик, копилка. Она особого дохода не приносит, но заставляет некую сумму систематически откладывать, и потом, при страховом случае, например смерти застрахованного лица, выгодоприобретатели могут получить гораздо больше вложенной суммы. В свое время, как только у меня появились свободные деньги, то есть доходы превысили расходы, я задумался о том, как ими правильно распорядиться. Для кого-то здесь нет вопроса: люди делают себе дорогие подарки, обедают и ужинают в ресторанах – в общем, тратят дополнительные доходы на новые радости жизни. Я избрал другой путь. Стал читать литературу по инвестированию, начал действовать, пробовать. Откладывал денег сколько мог и выбрал первым из всех инвестиционных инструментов накопительное страхование жизни. Практику никакая книга не заменит. Мне стало понятно то, о чем раньше лишь читал. Я ощутил настоящий душевный покой, ведь, что бы со мной ни случилось, система страхования будет на моей стороне, ей мои проблемы со здоровьем просто не выгодны. А у моего домика появилась несущая стена. Накопительное страхование – отличное дополнение к доходам от найма или бизнеса. Чем больше точек опоры, тем устойчивее будет наш домик.

«Зонтик для финансов» – визуальное изображение защиты своих финансовых активов.

Так или иначе, обязательно иметь фундамент, то есть неприкосновенный запас и эти заветные три колонны, активный доход от непосредственной деятельности, пассивный от инвестиционных вложений и накопительное страхование. Конечно, человек может сказать: «Живу один, от меня никто не зависит, мне страхование жизни ни к чему». Ок, выбор колонн – это личное дело каждого. Крыша, то есть капитал, и на двух ножках устоит, если они крепкие. Важно только понимать, что домик строится из кирпичей, а не из пряничков, айфончиков и прочих лакомых штучек. Поэтому я, когда речь идет о капитале, использую слово «построить», а не «сколотить» или «срубить». Строительство предполагает целенаправленные усилия, дисциплину, наличие четкого плана, постановку целей и задач. Они со временем могут меняться. Например, активный доход с годами уменьшится, а пассивный, наоборот, возрастет. А вот хобби останутся, скорее всего, навсегда. Занятие любимым делом, даже если оно не приносит большого дохода, делает жизнь насыщенной, интересной. Иначе можно превратиться в подобие Плюшкина из «Мертвых душ» или Скупого рыцаря из «Маленьких трагедий». Кстати, чтение хороших книг – одно из самых полезных увлечений.

Die kostenlose Leseprobe ist beendet.